株式・FX・商品情報

イールドスプレッドで3月25日の米国株市場を先取り!米長期金利低下で米国株の割高感は和らぐ!

- 2024/03/23

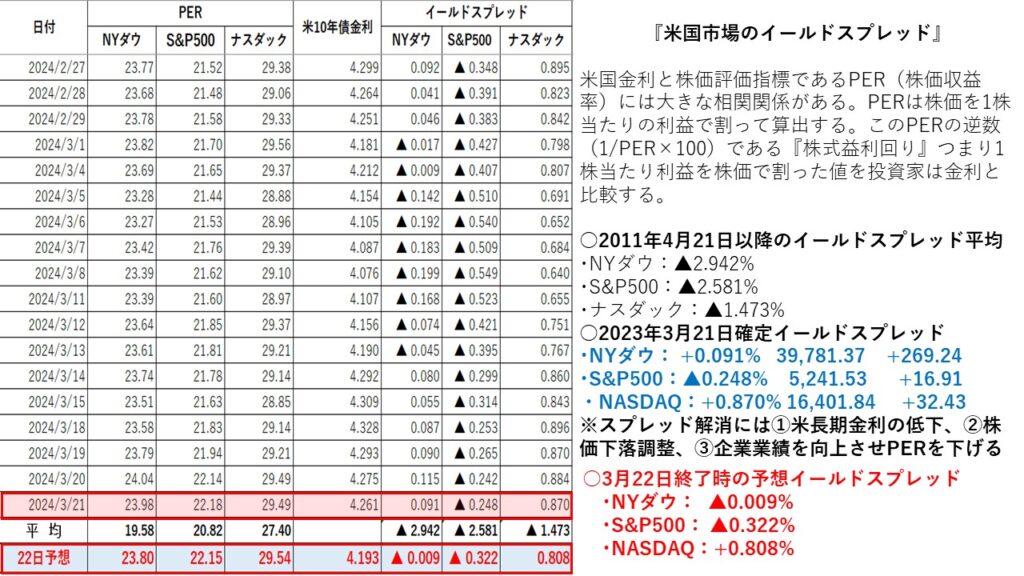

- アジアタイム

★イールドスプレッドは債券利回りと株式指数の益利回りを比較して、割安・割高を分析するツールである。当然に割高な方を売って、割安な方を買うという際に一つの目安になる。一般的には、リスクゼロの米国債利回りはリスクの高い株式市場の益利回りよりも低い。また、債券利回りと益利回りのスプレッドが縮小してくると、株を売って債券を買うという取引が強まる。一方、スプレッドが拡大すればその逆の取引が強まる。現在はスプレッドが過度に縮小する展開になっているが、米国の利上げ基調が継続していることから、債券買いも手控えられる展開になっている。『割高解消には』①株価の下落調整、②債券の利回り低下、または、③その両方の調整が必要となる。

22日は米長期金利が低下した一方で、主要三株価指数はNYダウとS&P500指数は反落した一方で、NASDAQ総合指数は5日続伸する展開となった。ただし、イールドスプレッドでは、主要三株価指数の全てで拡大する展開となった。インフレ指標の高止まりとなっている一方で、米国の利下期待も大きい。しかし、引き続き米長期金利は4.2%台で高止まりしている。米長期金利が高止まりしているなかで、米国株高により割高感が強まっている。全般的イールドスプレッドからは、過熱感が強まっていることで、急速に株価が調整色を強める可能性があるため注意したい。NYダウはゼロ付近で推移しており、特にNASDAQ総合指数は、益利回りが米長期利回りを下回る状況で割高感が強い。

★NY株式市場では、主要三株価指数はNYダウとS&P500指数は反落する一方で、NASDAQ総合指数は5日続伸する展開になった。史上最高値付近からの利益確定売りに押され、寄り付き後は下落した。NYダウは終日軟調に推移した。一方、携帯端末アップル(AAPL)の回復や生成人工知能(AI)利用の急拡大を背景としたエヌビディア(NVDA)など半導体セクターの上昇で、ナスダックはプラスに改善し連日で過去最高値を更新した。終盤にかけNYダウは下げ幅を拡大して、まちまちで終了した。一方、米長期金利は、欧州債相場の上昇を受けて米国債にも買い(利回りは低下)が波及した。市場では『直近のインフレ統計が上振れしたにもかかわらず、米連邦準備理事会(FRB)が6月に利下げを開始するとの見方が再び強まった』との声も聞かれた。イールドスプレッドでは、米長期金利の動向が重要なポイントになる。

米国株のVIX指数は12.92から13.06へ上昇した。VIX指数が20を下回っていることで、リスク回避の動きが弱まってきている。しかし、債券利回りに対して、株式指数の益利回りがかなり割高感が強まっていることには注意が必要。

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。一方で割安の目安では、イールドスプレッドがNYダウ:4.0%台、S&P500:3.8%~4.0%台、NASDAQ:2.3%~2.5%台で割安感からの反発となりやすい。

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲2.942%

・直近イールドスプレッド縮小: 23/7/6‐▲0.381%、23/8/3₋▲0.260%

23/10/9‐+0.175%、23/10/19₋+0.335%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/8/5-▲4.102%、

20/2/28-▲4.541%、20/3/23-▲6.017%

(NYダウが割安・米国10年債割高の状態)

・3月21日+0.091%⇒3月22日:予想▲0.009%(前日比で拡大:割安)

3月22日のNYダウは5日ぶりに反落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は前日比で割安)した。平均値▲2.942%から▲2.933%平均値より下方かい離したことで割高になった。19年1月3日の大底▲4.226%から▲4.217%下回った。19年8月5日の大底▲4.102%を▲4.111%下回った。20年2月28日の大底▲4.541%から▲4.532%下回った。20年3月23日の6.017%から▲6.008%下回った。

NYダウはゼロ%付近で推移しており、特にNASDAQ総合指数のイールドスプレッドは益利回りより米10年債利回りの方が高いという異常なほどの割高感が強いままである。普通に考えればリスクの大きい株式の益利回りよりも、リスクが小さい債券利回りの方が低いというのが正常な市場である。

○米10年国債金利とS&P500:11/4/21以降の平均▲2.581%

・直近イールドスプレッド縮小: 23/7/6‐▲0.828%、23/8/3₋▲0.642%

23/10/9‐▲0.274、23/10/19₋▲0.143%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/8/5-▲4.002%、

19/8/15-▲4.179%、20/2/28-▲4.499%

20/3/23-▲6.222%

・3月21日:▲0.248%⇒3月22日:予想▲0.322%(前日比で拡大:割安)

S&P500が5日ぶりに反落したうえ、米国長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は前日比で割安)した。平均値の▲2.581%から▲2.259%と平均値より下方かい離したことで割高になった。また、19年1月3日の大底となった▲3.869%を▲3.547%下回った。また、19年8月5日の大底となった▲4.002%を▲3.680%下回った。19年8月15日の▲4.179%を▲3.857%下回った。20年2月28日の大底▲4.499%から▲4.177%下回った。20年3月23日の6.222%から▲5.900%下回った。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲1.473%

・直近イールドスプレッド縮小:23/6/22‐+0.562%、23/8/3₋+0.913%

23/10/9‐+1.395%、23/10/19₋+1.546%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/8/15-▲2.383%、

19/8/15-▲2.498%、 20/3/16-▲4.094%

・3月21日:+0.870%⇒3月22日予想+0.808%(前日比で拡大:割安)

NASDAQが5日続伸した一方で、米長期金利が大きく低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は前日比で割安)した。平均値の▲1.473%から▲2.281%平均値より下方かい離したことで割高になった。また、19年1月3日の大底となった▲2.179%に対しては▲2.987%下回った。19年8月5日の大底となった▲2.383%に対して▲3.191%下回った。19年8月15日の大底となった▲2.498%に対して▲3.306%下回った。20年2月28日の大底2.803%から▲3.611%下回った。20年3月16日の▲4.094%から▲4.902%下回った。

★NASDAQ総合指数のイールドスプレッドは、米長期金利が大きく低下した一方で、株価指数は5日続伸したものの前日比でわずかに拡大した。スプレッド幅は平均値を大幅に下回っており、引き続き割高感から利益確定売りが出やすい地合いが続いている。NASDAQ総合指数のイールドスプレッドでは、債券利回りを益利回りが下回った状態が継続。益利回りが債券の利回りを下回ったことから、債券割安・株式割高の状態が続いている。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。