株式・FX・商品情報

イールドスプレッドで4月16日の米国株市場を先取り!

- 2020/04/16

- アジアタイム

★NY株式市場では、三指数は全て下落する展開となったうえ、米長期金利も低下したことで、イールドスプレッドは前日比で拡大(米国10年債金利に対して前日比で米国株は割安)した。三指数ともにイールドスプレッドは拡大したことで割安となったが、このところの戻り基調で過度は割安感は払しょくしてきている。大手行の1-3月期決算で収益悪化が鮮明となったほか、新型コロナウイルスの経済への影響をめぐる懸念や原油安などを背景に売りが強まった。今週から始まる1-3月期の米企業決算発表も多くあり、今後も内容次第では乱高下しやすいので注意が必要となる。

今回のリスク回避の動きは新型コロナウイルスの感染拡大や原油急落にある。そのため、利下げや量的緩和、財政政策などを実施しても市場の不安は一時的なものになりやすい。まずは、感染拡大が縮小することや新型コロナウイルスのワクチンが開発されるなど、終息の方向が出るまでは不安定な市場が続く。また、景気後退は避けられないほか、どの程度速やかに救済資金が消費者や企業に供給されるかなどに不透明感もあるため、一方的な戻りにもなり難い。VIX指数は37.76から40.84へ上昇した。VIX指数が落ち着いてきており、一時の過度なリスク回避の動きは後退してきている。ただ、まだVIX指数が高水準で推移していることから、しばらくはボラタイルな動きが続きやすい。今後の米経済指標は悪化の一途となることから、経済指標発表時の動きには注意が必要となる。

NYダウは、上向きの5日SMAの23,599ドルをわずかに下抜けしてきた。5日SMAが下向きになると、短期的に下落調整となりやすい。5日SMAと10日SMAが25日SMAの21,767ドルを上抜けするゴールデンクロスする展開となってい25日SMAが再び下向きとなってきており、不安定な市場動向となっている。2月12日高値29,569ドルと3月23日安値18,2ドルの半値戻し23,891ドルを再び下抜けした。半値戻しは全値戻しとなりやすいとされている。現在は、リスク回避の動きが強くネガティブな材料に強く反応しやすい地合いとなっている。一方、好材料が出てくると、割安感が強いだけに一気に上昇基調となり上下に大きく振れやすい地合いが継続している。

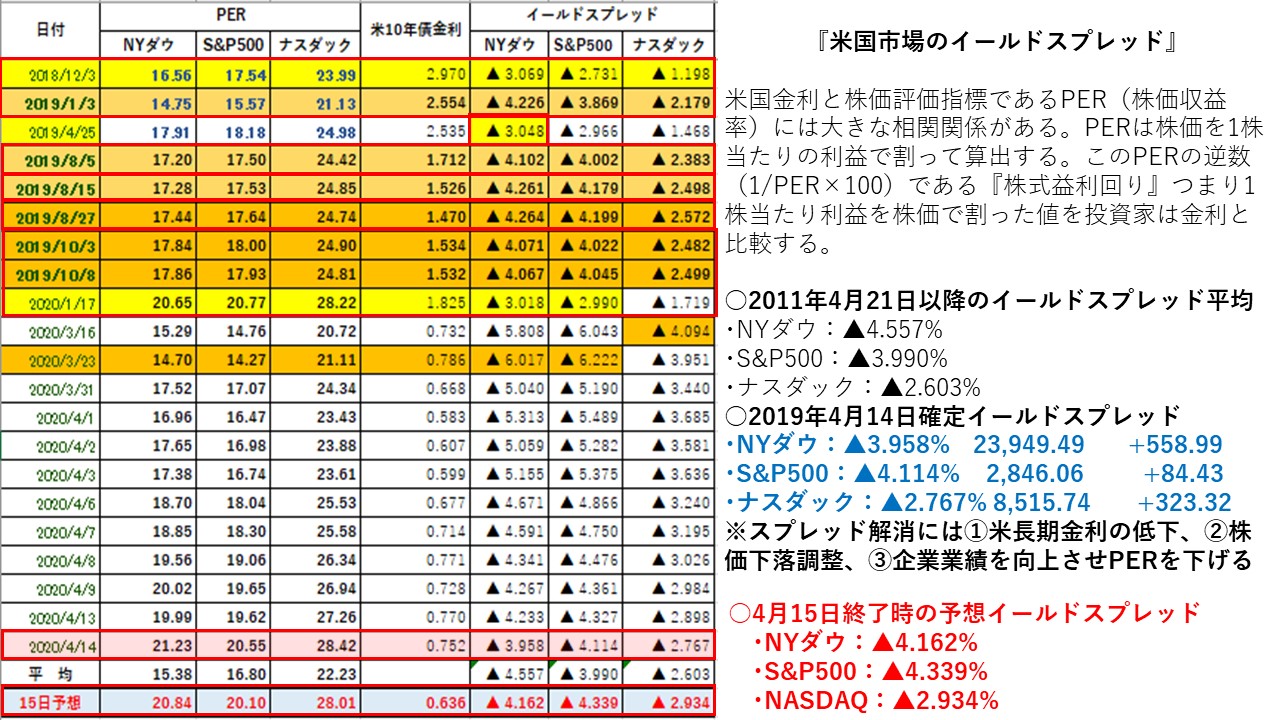

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。一方で割安の目安では、イールドスプレッドがNYダウ:4.0%台、S&P500:3.8%~4.0%台、NASDAQ:2.3%~2.5%台で割安感からの反発となりやすい。割安感となるイールドスプレッドを大幅に上回っていることから、相場が落ち着くと戻りも大きくなりやすい。

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。

そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲4.557%

・直近イールドスプレッド縮小:18/12/3-▲3.069%、19/4/25-▲3.048%

20/01/17‐▲3.018%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/8/5-▲4.102%、

20/2/28-▲4.541%、20/3/23-6.017%

(NYダウが割安・米国10年債割高の状態)

・4月14日:▲3.958%⇒4月15日:予想▲4.162%

4月15日のNYダウが反落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲4.557%から▲0.395%と平均値よりかい離していることで割高になっている。19年1月3日の大底▲4.226%を▲0.064%から下回った。19年8月5日の大底▲4.102%を+0.060%上回っている。20年2月28日の大底▲4.541%から▲0.379%下回った。20年3月23日の6.017%から▲1.855%下回った。大手行の1-3月期決算で収益悪化が鮮明となったほか、新型コロナウイルスの経済への影響をめぐる懸念や原油安などを背景に売りが先行した。低調な米経済指標が相次いだことも売りを誘い、一時710ドル超下げた。市場では『米銀が貸倒引当金を大幅に積み増したという報道もあり、投資家の警戒感が強まった』との声も聞かれた。ただ、NY州の感染拡大状況が安定したとの報道を受け、引けにかけて下げ幅をやや縮小した。VIX指数は37.76から40.84へ上昇した。

○米10年国債金利とS&P500:11/4/21以降の平均▲3.990%

・直近イールドスプレッド縮小:18/12/3-▲2.731%、19/4/25-▲2.966%

20/01/17-▲2.990%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/8/5-▲4.002%、

19/8/15-▲4.179%、20/2/28-4.499%

20/3/23-▲6.222%

・4月14日:▲4.114%⇒4月15日予想▲4.339%

S&P500は下落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲3.990%から+0.349%とかい離が逆転していることで割安になっている。また、19年1月3日の大底となった▲3.869%を+0.470%上回った。また、19年8月5日の大底となった▲4.002%を+0.337%上回った。19年8月15日の▲4.179%を+0.160%上回った。20年2月28日の大底▲4.499%から▲0.160%下回った。20年3月23日の6.222%から▲1.883%下回った。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲2.603%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、19/4/25-1.468%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/8/15-▲2.383%、

19/8/15-▲2.498%、 20/3/16-▲4.094%

・4月14日:▲2.767%⇒4月15日予想▲2.934%

NASDAQは下落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲2.603%から+0.331%とかい離が逆転していることで割安になっている。また、19年1月3日の大底となった▲2.179%に対しては+0.755%上回った。19年8月5日の大底となった▲2.383%に対して+0.551%上回った。19年8月15日の大底となった▲2.498%に対して+0.436%上回った。20年2月28日の大底2.803%から+0.131%上回った。20年3月16日の▲4.094%から▲1.160%下回った。

NASDAQが下落したうえ、米長期金利も低下したことでイールドスプレッドは拡大した。過去のイールドスプレッド上回っていることで、割安感は強まっている残っている。しかし、新型コロナウイルスの感染などのポジティブな報道があると、引き続き急速な戻り基調となりやすい。

三指数のイールドスプレッドは、三指数が全てが下落したうえ、米長期金利も低下したことで三指数ともに前日比で拡大した。 今後も新型コロナウイルスによる景気後退懸念が根強いことから、先行き経済指標に株価や米長期債金利が上下に振れる展開が予想される。ウイルス感染報道や米中貿易交渉、中東情勢、英国のブレグジットなどの報道で市場は上下に振れやすい状況が続いている。米国企業の1-3月期決算結果への警戒感も強いため、決算内容次第で上下に振れやすいので注意が必要となる。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。