株式・FX・商品情報

イールドスプレッドで3月4日の米国株市場を先取り!

- 2020/03/04

- アジアタイム

★NY株式市場では、三指数とも大幅反落したうえ、米FRBによる緊急利下げで米長期金利が大幅低下したことでイールドスプレッドは前日比で三指数ともに大幅拡大(米国10年債金利に対して米国株は割安)した。新型コロナウィルスの問題解決は、金融政策だけでは不十分との見方や、緊急利下げが投資家に逆に脅威を与えた形となり、下落に転じた。三指数ともにイールドスプレッドが拡大しており、かなり割安感が出ている。そのため、先行き新型コロナウイルスが終息するような展開になると、一気に大幅に反転する可能性が高くなっている。

NYダウがは、200日SMAの27,242ドルや260日SMAの26,964ドルがレジスタンスとして意識され上値を抑えられると大幅反落する展開となった。5日SMA、10日SMAと25日SMAが真下を向いており下落の勢いが強い展開となっている。そのため、5日SMAが横ばいになるまでは不安定な動きになりやすい。一方、ストキャスティクス・スロー(パラメータ:14、5、3、20、80)は、売られ過ぎ域から%DがSlow%Dを上抜けてきたことで、戻り基調になる兆しも出てきた。ただ、売られ過ぎ過熱感が出ているが、明確な下落トレンドが発生している時は、低水準で底這いするダマシが発生するので注意が必要となる。大きく反落したことや、米長期金利が大幅低下したことでイールドスプレッドが大幅拡大しており、割安感が強まっている。

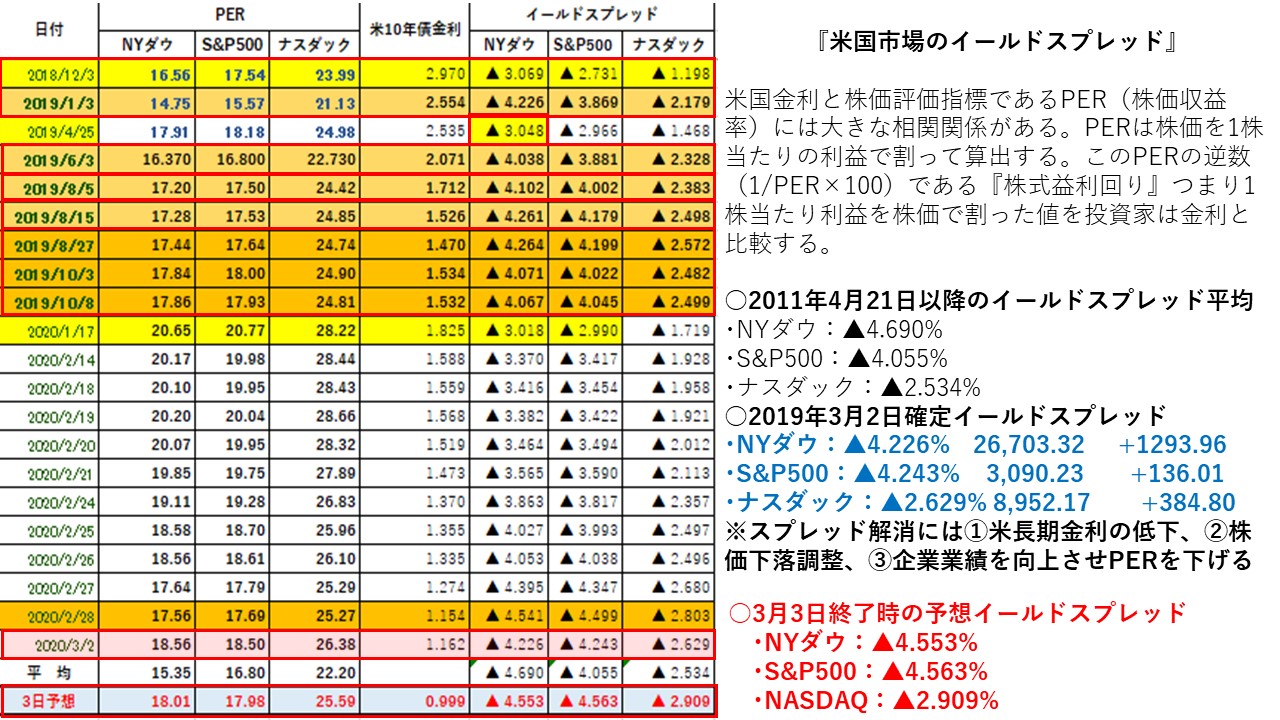

NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。一方で割安の目安では、イールドスプレッドがNYダウ:4.0%台、S&P500:3.8%~4.0%台、NASDAQ:2.3%~2.5%台で割安感からの反発となりやすい。

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。

そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲4.690%

・直近イールドスプレッド縮小:18/12/3-▲3.069%、19/4/25-▲3.048%

20/01/17‐▲3.018%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/6/3-▲4.038%、

19/8/5-▲4.102%、20/2/28-4.541%

(NYダウが割安・米国10年債割高の状態)

・3月2日:▲4.226%⇒3月3日:予想▲4.553%

3月3日のNYダウが大幅反落したうえ、米長期金利も大幅低下したことでイールドスプレッドは前日比で大幅縮小(米国10年債金利に対して米国株は割高)した。平均値の▲4.690%から▲0.137%と平均値よりかい離していることで割高になっている。19年1月3日の大底▲4.226%を+0.327%と上回った。19年6月3日の大底4.038%を+0.515%と上回った。19年8月5日の大底▲4.102%を+0.451%と上回った。20年2月28日の大底4.541%まで+0.012%上回った。

NYダウが大幅反落したことで株式益利回りは上昇した。また、米長期金利も低下したことでイールドスプレッドは前日比で大幅拡大した。米国債券に対してNYダウが前日比で割安となった。前日比では米国債券を買うよりもNYダウを買う方が良いことになる。米連邦準備理事会(FRB)の緊急利下げを好感する格好で一時380ドル超上げたものの、前日に過去最大の上げ幅となった後だけに、利下げ発表で材料出尽くしの売りが優勢となった。市場では『米国でも新型コロナウイルスの感染者が増える中、景気への悪影響が警戒された』との声が聞かれ、一時1000ドル近く下落した。新型コロナウィルスの問題解決は、金融政策だけでは不十分との見方や、緊急利下げが投資家に逆に脅威を与えた形となり、下落に転じ昨日の上昇をほぼ打ち消した。

○米10年国債金利とS&P500:11/4/21以降の平均▲4.055%

・直近イールドスプレッド縮小:18/12/3-▲2.731%、19/4/25-▲2.966%

20/01/17-▲2.990%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/6/3-▲3.881%、

19/8/5-▲4.002%、19/8月15日-4.179%

20/2/28-▲4.499%

・3月2日:▲4.243%⇒3月3日予想▲4.563%

S&P500が大幅反落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で大幅拡大(米国10年債金利に対して米国株は割安)した。平均値の▲4.055%から+0.508とかい離が逆転していることで割安になってきた。また、19年1月3日の大底となった▲3.869%を+0.694%上回った。19年6月3日の大底となった3.881%を+0.682%上回った。また、19年8月5日の大底となった▲4.002%を+0.561%上回った。19年8月15日の▲4.179%を+0.384%上回った。20年2月28日の大底4.499%まで+0.064%上回った。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲2.534%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、19/4/25-1.468%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/6/3-▲2.328%、

19/8/5-▲2.383%、 19/8/15-▲2.498%

・3月2日:▲2.629%⇒3月3日予想▲2.909%

NASDAQが大幅反落したうえ、米長期金利も低下したことでイールドスプレッドは前日比で大幅拡大(米国10年債金利に対して米国株は割安)した。平均値の▲2.534%から+0.375%とかい離が逆転していることで割安になっている。また、19年1月3日の大底となった▲2.179%に対しては+0.375%上回った。19年6月3日の大底となった▲2.328%に対して+0.581%上回った。19年8月5日の大底となった▲2.383%に対して+0.526%上回った。19年8月15日の大底となった▲2.498%に対して+0.411%上回った。20年2月28日の大底2.803%まで+0.106%上回った。

NASDAQはハイテク関連銘柄が多く米中貿易摩擦の影響が大きく、三指数の中で上下に振れるボラティリティが最も高くなっている。特に米中通商協議の行方に左右されやすく、報道に振れやすい地合いとなっている。NASDAQ市場では過去のイールドスプレッドを上回るなど急速に割安感が高まっている。そのため、新型コロナウイルスの感染などのポジティブな報道があると、急速な戻り基調となりやすい。イールドスプレッドが▲2.9%台まで拡大したことで割安感が強い。

三指数のイールドスプレッドは、三指数が大幅反落したうえ、米FRBの緊急利下げで米長期金利も大幅低下したことで三指数ともに前日比で大幅拡大した。新型コロナウィルスの問題解決は、金融政策だけでは不十分との見方や、緊急利下げが投資家に逆に脅威を与えた形となり、下落に転じた。米国株式市場では、株価が大幅下落したことや米長期金利が大幅低下したことで、割安感が強まった。ウイルス感染報道や米中貿易交渉、中東情勢、英国のブレグジットなどの報道で市場は振れやすい状況となっている。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。