株式・FX・商品情報

イールドスプレッドで1月23日の米国株市場を先取り!

- 2020/01/23

- アジアタイム

★NY株式市場では、三指数はまちまちの動きとなった。ただ、米長期金利がわずかに低下したことでイールドスプレッドは前日比でNYダウとS&P500はわずかに拡大(米国10年債金利に対して米国株は割安)し、NASDAQは変わらずだった。そのため、NYダウとS&P500に割高感が若干緩和される結果となった。株価が上値追いとなるには米長期金利の低下がポイントとなる。また、市場の注目は米国企業の10-12月期決算結果や欧米の貿易協議に移ってきている。そのため、欧米タイムで株価指数が動きやすい展開となっている。米国株への過熱感が残っていることから、コロナウイルスの感染者拡大などのネガティブ報道には十分注意する必要がありそうだ。NYダウの割高の目安は3.00%近辺、S&P500は3.00%割れ、ナスダックは1.5%以下が昨年からの割高の目安となっている。三指数とも割高危険水位までスプレッドが縮小してきているので注意。

NYダウは、5日SMAの29,111ドルを下抜け上値を切り下げる展開となってきており、下落調整的な動きになってきた。また、ストキャスティクス・スロー(パラメータ:14、5、3、20、80)も、買われ過ぎ過熱感から%DがSlow%Dをわずかい下抜けしてきており、下落基調的な動きになってきている。ただ、史上最高値圏で推移しており、欧米貿易協議の行方や米企業決算次第で上下に振れる展開が予想される。NYダウは過熱感が出ており、いつ下振れしても不思議ではない状況となっていることには警戒が必要である。

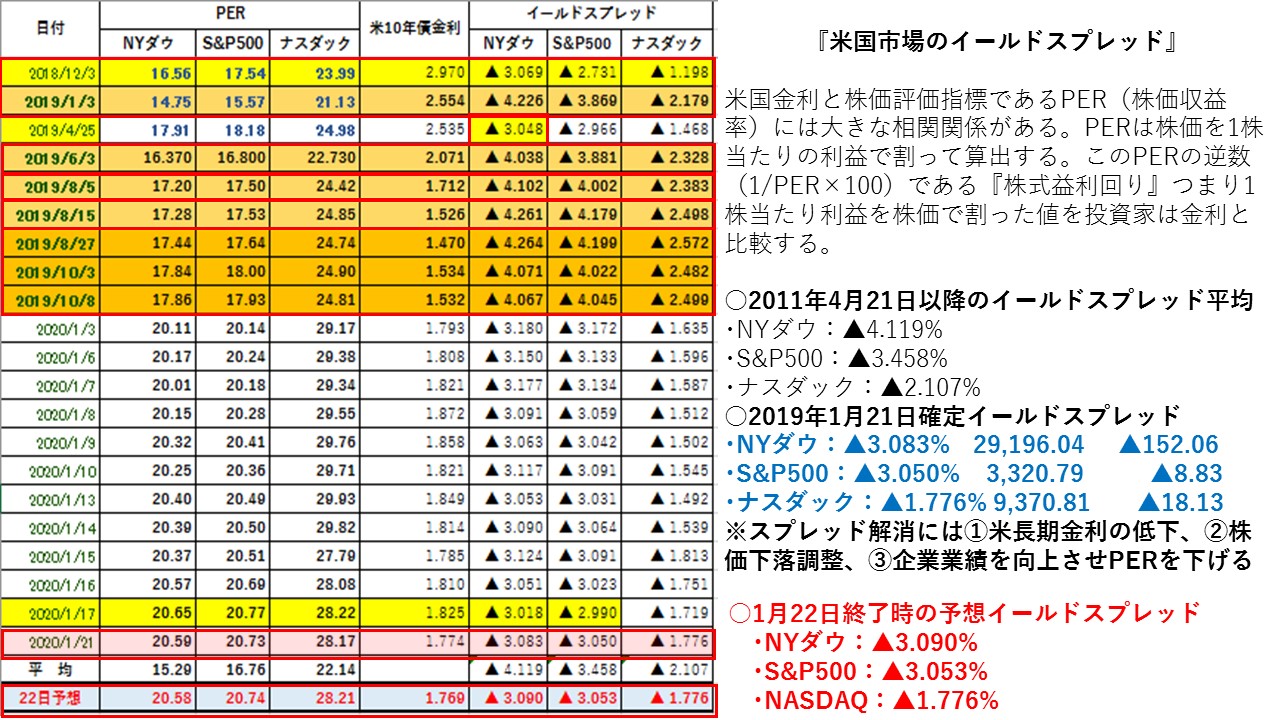

★米国市場のイールドスプレッドは、米国債金利と米国株益利回りを比較する指標である。株式市場は国債市場よりリスクが高いことから、株式市場に割高感が生じ国債市場に割安感が生じれば、投機筋は株式を売って国債を買う。また、国債市場に割高感が生じ株式市場に割安感が生じれば、国債を売却して株式を買うことになる。

そのため、株式市場の天底を探るひとつの参考指標となる。

○米10年国債金利とNYダウ:2011/4/21以降の平均▲4.119%

・直近イールドスプレッド縮小:18/12/3-▲3.069%、19/4/25-▲3.048%

20/01/17‐▲3.018%

(NYダウが割高・米国10年債割安の状態)

・直近イールドスプレッド拡大:19/1/3-▲4.226%、19/6/3-▲4.038%、

19/8/5-▲4.102%

(NYダウが割安・米国10年債割高の状態)

・1月21日:▲3.083%⇒1月22日予想▲3.090%

1月22日のNYダウが小幅下落したうえ、米長期金利もわずかに低下したことでイールドスプレッドは前日比で若干拡大(米国10年債金利に対して米国株は割安)した。平均値の▲4.119%から▲1.029%と平均値よりかい離していることで割高になっている。18年12月3日の天井となった▲3.069%まで▲0.021%に接近した。19年4月25日の天井となった3.048%まで▲0.042%に縮小した。20年1月17日の天井となった▲3.018%まで▲0.072まで接近した。米長期金利が低下したうえ株価も下落したことで、イールドスプレッドはわずかに拡大したが、未だ割高感は残っている。。

NYダウ下落したことで株式益利回りは上昇した。また、米長期金利も低下したことでイールドスプレッドは前日比で拡大した。米国債券に対してNYダウが前日比で割安となった。前日比では米国債券を買うよりもNYダウを買う方が良いことになる。中国で感染が拡大している新型肺炎への過度な懸念が後退し買いが先行すると、一時120ドル超上昇した。前日に増収決算を発表したIBMが3%超上昇し、指数を押し上げた面もあった。ただ、2度の墜落事故を起こした小型機「737MAX」の運行再開時期に不透明感が強まったボーイングが続落し相場を押し下げた。また、原油安に加えて、S&P500及びナスダック総合指数が前週末に付けた過去最高値を上回ったことから利益確定の動きが広がり、引けにかけて上げ幅を縮小し、NYダウは下落に転じた。

○米10年国債金利とS&P500:11/4/21以降の平均▲3.458%

・直近イールドスプレッド縮小:18/12/3-▲2.731%、19/4/25-▲2.966%

20/01/17-▲2.990%

・直近イールドスプレッド拡大:19/1/3-▲3.869%、19/6/3-▲3.881%、

19/8/5-▲4.002%、19/8月15日-4.179%

・1月21日:▲3.050%⇒1月22日予想▲3.053%

S&P500がわずかに上昇した一方で、米長期金利はわずかに低下したことでイールドスプレッドは前日比で拡大(米国10年債金利に対して米国株は割安)した。平均値の▲3.458%から▲0.405%とかい離していることで割高になっている。また、18年12月3日の天井となった▲2.731%まで▲0.322%に接近した。19年4月25日の天井となった2.966%まで▲0.087%に接近した。20年1月17日の天井となった2.990%まで▲0.063%に接近した。S&P500のイールドスプレッドは再び3.0%台に戻ったが、買われ過ぎ過熱感は残っている。

○米10年国債金利とNASDAQ:11/4/21以降の平均▲2.107%

・直近イールドスプレッド縮小:18/12/3-▲1.198%、19/4/25-1.468%

・直近イールドスプレッド拡大:19/1/3-▲2.179%、19/6/3-▲2.328%、

19/8/5-▲2.383%、 19/8/15-▲2.498%

・1月21日:▲1.776%⇒1月22日予想▲1.776%

NASDAQがわずかに上昇した一方で、米長期金利がわずかに低下したことからイールドスプレッドが前日比で変わらず(米国10年債金利に対して米国株は前日と変わらず)だった。平均値の▲2.107%から▲0.331%と平均値より縮小した。また、18年12月3日の天井となった▲1.198%まで▲0.578%に接近した。19年4月25日の天井となった▲1.468%まで▲0.308%に接近した。NASDAQは15日のPERが29倍台後半から27倍台後半に急低下したことで、割高感が修正されたこともあり、さらに上昇する可能性もある。

NASDAQはハイテク関連銘柄が多く米中貿易摩擦の影響が大きく、三指数の中で上下に振れるボラティリティが最も高くなっている。特に米中通商協議の行方に左右されやすく、報道に振れやすい地合いとなっている。米中貿易交渉の進展期待が高まると買われやすい。一方で、米中関係悪化の報道では、売られやすい展開になりやすい。米中間で『第1段階合意』は署名されたが、次は『第2段階合意』に向けて米中間で協議される。そのため、今後も米中貿易摩擦に関する報道に振られる展開が予想される。

三指数のイールドスプレッドは、三指数はまちまちの動きとはなっていたが、、米長期金利がわずかに低下したことでNYダウとS&P500はわずかに拡大し、NASDAQは変わらずとなった。新型コロナウイルスの感染が拡大するようなら、リスク回避の債券買いになりやすく米長期金利が低下しやすい。そのため、今後も金利が低下するようなら、イールドスプレッドはさらに拡大しやすく米国株の割高感が払しょくされる。NYダウやS&P500は割高感が残っていることから、上値の重い展開が続きやすい。

※PERの発表が時間的に遅行することから、前営業日の数値を使って当日終了時の予想を算定している。

※毎日イールドスプレッドを掲載していますので、米国株式市場の買われ過ぎ・売られ過ぎなど過熱感の目安としてください。